インボイス制度とは?2023年10月開始の概略から対応方法まで

インボイス制度とは?2023年10月から開始する制度の概略から対応方法まで解説します。主に個人事業主向けです。

昨今、話題となっている「インボイス制度」。名前は聞いたことあるけど、実際よくわかってない。そんな中小企業の代表さんや、個人事業主の方の声をよく聞きます。

経理ばた出身の筆者としては、理解するのにそれほど時間はかかりませんでしたが、専門外の方からすると「よくわかんないんだけどー、教えてくんないすかー?!」ってな感じのようです。

そんなわけで、ここではインボイス制度の対策から対応方法まで解説します。

当記事は2022年7月8日に東京都自動車整備振興会墨田支部青年経営研究会の講習会にて登壇した内容をまとめたものです。

目次

インボイス制度とは?

「インボイス制度」とは、複数税率導入後、消費税の仕入控除金額を正しく計算するための新たな制度のことです。正式名称を「適格請求書等保存方式」といいます。

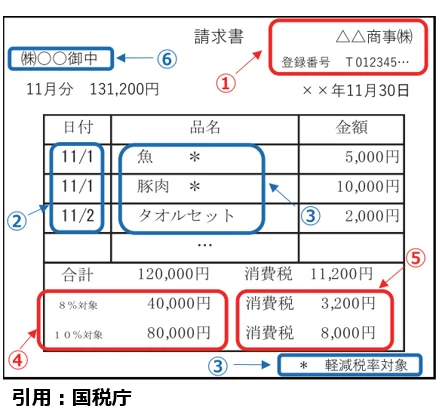

適格請求書とは、一定の記載要件を満たした請求書などの証憑書類のことをいいます。

受注側が発注側に対し、インボイス(適格請求書)を交付し、発注側は受注側より交付されたインボイスを保存することで「仕入税額控除」の要件を満たすことができます。

要するに、これまでもやってきたことを「より丁寧に決められた様式でやっていこう」というのが、この制度の趣旨となっています。

仕入税額控除とは?

仕入税額控除とは、消費税を算出する際に、課税売上の消費税額から課税仕入れの消費税額を差し引くことです。

私たちは買い物やサービスを利用することで消費税を払っていますが、実際に国へ消費税を納めるのは、法人や個人事業主となります。

業務への影響

企業の経理部門の方は、これまでよりも実務が複雑になります。業務フローの見直しをおこない、対応を検討していく必要があります。事前に仕入先へインボイス制度を導入するかを確認しておくとよいでしょう。

そして、一番影響があるのは免税事業者です。後ほど説明しますが、免税事業者ほどデメリットを受ける制度となっています。

次に、インボイス制度を導入する上で、具体的にやるべきことを説明します。

インボイス制度を導入する上で具体的にやるべきこと

インボイスとしての形式を満たすために、現在の請求書へ「3つの項目追加」が必要となります。

- 請求書発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容(軽減税率対象品目である旨)

- 税率ごとに区分して合計した対価の額及び適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名又は名称

2023年(令和5)10月1日以降の請求書発行より始まります。

インボイス制度導入による取引への影響

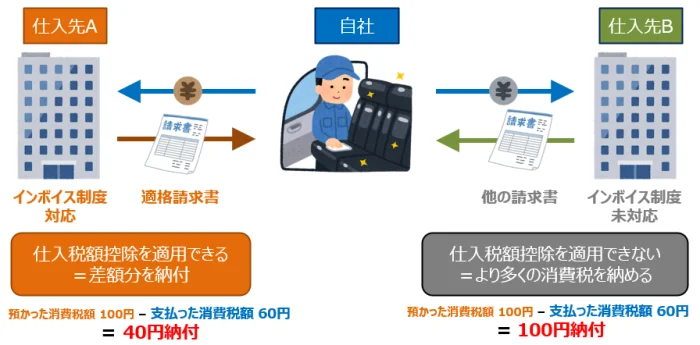

インボイス制度導入による取引への影響として、仕入先から適格請求書を受領しないと仕入税額控除が受けられず「自社がより多くの消費税を支払う」ことになるという点です。

つまり、免税事業者との取引を続けていると、自社の消費税負担額が増えるということになります。仕入先へは事前にインボイス対応可能かどうかを確認しておきましょう。

こうしてみると、インボイス制度って「民間同士で消費税を押し付け合う制度」ともいえますよね。う~ん、考えさせられるなぁ。。。

経過処置

適格請求書発行事業者以外からの課税仕入れに対し、制度開始後6年間は「経過処置」があります。最初の3年間は適格請求書でなくても80%の控除が可能です。次の3年間は50%の控除が可能です。2029年(令和11年)10月1日以降 は控除が不可となります。

まあ、課税事業者の立場からすると、仕入税額控除のために適格請求書を受け取りたいですよね。つまり、インボイス制度へ対応しないと、取引が中止となる可能性が高くなるんです。免税事業者は厳しい選択を迫られるでしょう。

次に、インボイス制度の登録を受けるにはどうするか、について説明します。

インボイス制度の登録を受けるには?

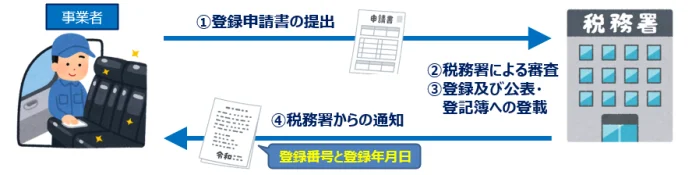

インボイス制度の登録を受けるには、税務署へ申請書の提出をします。

申請から登録までの流れ

適格請求書発行事業者の申請から登録までの流れです、

- 登録申請書の提出

- 税務署による審査

- 登録及び公表・登記簿への登載

- 税務署からの通知(登録番号と登録年月日が記載されている)

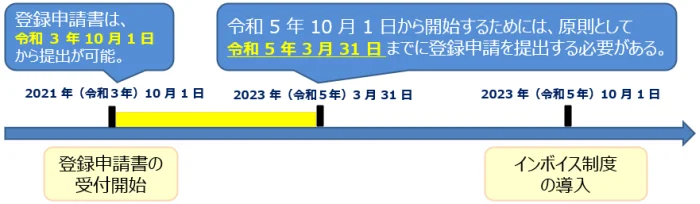

登録申請スケジュール

登録申請は、すでに開始されています。2021年(令和3年)10月1日から提出が可能です。原則として、2023年(令和5年)3月31日までに登録申請を提出する必要があります。

税務署の審査に一定の時間を要するので、早めに提出しておくことをおすすめします。

登録申請書の提出方法

登録申請書の提出方法は下記の3つです。

- 所轄の税務署へ持参

- 所轄の税務署へ郵送

- e-Taxを利用した電子提出

e-Taxソフトを利用した場合のマニュアルは下記のリンクから確認できます。

事業規模に応じた対応

続いて事業規模に応じた対応について説明します。

年間売上が5000万円以上の課税事業者の場合

インボイス制度を導入して「一般課税」にて税額計算をおこないます。事前に仕入先へインボイス制度導入の有無を確認しておきましょう。

一般課税(本則課税) 実際に課税仕入れによって生じた消費税額 納税額 = 受取消費税 - 支払消費税

年間売上1000万円以上、5000万円以下の課税事業者の場合

インボイス制度を導入して「一般課税」もしくは「簡易課税」を選択し、税額計算をおこないます。

簡易課税 受取消費税に「みなし仕入率」を掛けた金額 納税額 = 受取消費税の一定割合(10%~60% > 業種による)

簡易課税を選択した場合、仕入先が適格請求書発行事業者か否かを確認する必要はありません。ただし、簡易課税は一度選択すると、原則として2年間は一般課税に戻せないので注意が必要です。

年間売上1000万円以下の免税事業者の場合

一番影響を受けるのが免税事業者です。年間1000万以下の法人や個人事業主が対象です。

「適格請求書」を必要としない個人や、一般消費者との取引がメインの場合

このまま免税事業者としてインボイス制度を導入しなくてよいです。

「適格請求書」を必要とする事業者を相手に取引している場合

例えば、フリーのカメラマンやライター、イラストレーターなどでしょうか。この場合、課税事業者になることを考えていく必要があると思います。

まずは、納税に耐えうるだけの事業基盤を整備することが大切です。つまり、売上を増やすことですね。顧客との今後の取引の影響などを確認しながら、少しづつ進めていくことが大切です。また、白色申告だった場合、消費税計算ができるように会計ソフトの見直すなどの必要も出てきます。必要に応じて税理士と契約し、サポートしてもらうことも視野に入れてください。いづれも費用がかかるので慎重に検討しましょう。

免税事業者が適格請求書発行事業者の登録を受けるためには、「消費税課税事業者選択届出書」を提出して、課税事業者になる必要があります。これを提出すると、売上高が1,000万円以下であっても、消費税の申告が必要となりますので注意してください。

ただ、登録を受ける日付によって必要な書類が変わります。場合によっては「消費税課税事業者選択届出書」の提出が不要な場合もあります。詳しくは所管の税務署へ相談することをおすすめします。

講習会で出た質問

以下の質問は講習会で出た質問です。

請求書に記載されている金額を払う必要があります。仕入先が今年度も免税事業者となるかは、年度が締まってからでないとわかりません。そのため、全ての請求書に消費税を付加して請求されています。内税となっていても、それは消費税をオンして請求していることになります。

息子さんも自分の名前で取引をしているということは、事業主が別になります。それぞれで申請を出して、それぞれの取引先へ連絡をしてください。もしくは父親の取引先へ事情を説明し、息子さんの屋号で取引を続けてもらえるようにお願いしてみてください。すべての取引先で了承を得られたなら、息子さんの登録番号だけあればよいです。将来的に父親の仕事を引き取ったら、所管の税務署へ廃業届を出してください。

一般的な会計ソフトは、帳簿や決算書を作る機能がメインです。請求書を適格請求書へ変更すればよいので、会計ソフトを変更する必要はありません。何かのシステムを使って請求書を発行している場合は、サービス提供元へ問い合わせてください。Excelなどで請求書を作っているのであれば、原本を適格請求書の様式に合わせて変えてください。

使われている「青色申告ソフト」の中で消費税の区分が用意されていると思います。個人事業主の消費税課税方式は「簡易課税」が一般的ですので、現在も簡易課税で計算されているのであれば変更の必要はありません。会計ソフトを新しくしたいのであれば、今使われているメーカーの最新版を使うか、同メーカーのクラウドサービスを利用することをおすすめします。使い慣れたソフトウェアが一番ですよ。

参考サイト

まとめ

インボイス制度の対策から対応方法まで解説しました。

個人的には多様な働き方の衰退につながるインボイス制度には反対の立場です。筆者もフリーのエンジニアを経験して法人化しました。独立後はすぐに売上を確保できるわけでもない。当時、この制度があったらと思うとゾッとします。気軽にフリーランスとしてスタートすることができないわけです。

免税事業者は、平均して年間15万以上の納税が発生すると言われています。この国の政治が変わる可能性が低いため、今後も消費税は上がるでしょう。消費税20%になったら30万以上の負担になることも覚悟しなければなりません。非常に酷な増税ですよね。また、制度を拒否すれば取引がなくなる可能性も高くなります。

インボイス制度の反対運動は活発です。「インボイス制度 反対」で検索すると様々な情報が出てくるのでチェックしてみてください。

おつかれさまでした。